A Fondo

La gestión del dato: analizando un concepto tan ambiguo como necesario

Aunque es un concepto fraguado en la década de los años 90 por soldados norteamericanos, a día de hoy está más vigente que nunca el denominado entorno VUCA. Se trata de un acrónimo inglés cuyas siglas significan Volatilidad, Incertidumble, Complejidad y Ambigüedad y que vienen a representar el contexto empresarial actual, donde las empresas están abocadas a cambios continuos que afectan continuamente a su estrategia y rutina profesional.

Uno de los grandes «culpables» de esta incertidumbre es la tecnología en general y el Big Data, en particular. Si bien es cierto que las ventajas de adaptarse al entorno tecnológico son innumerables, no hay que olvidar el enorme esfuerzo que hay que invertir para ello. Uno de los sectores que, por la cuenta que les trae, más se está esforzando en ello es el bancario. Si los datos son el «petróleo del siglo XXI», para la banca significa dinero y clientes.

Aunque no es específico de este sector, cualquier banco que quiera seguir siendo competitivo ha entendido la importancia de incorporar a su plantilla directiva la figura del CDO (Responsable de datos). Su labor no siempre es bien entendida, ya que no se dedican a la analítica de datos sino al gobierno de los mismos. ¿Esto qué quiere decir?

Hace unos meses, Executive Forum celebró un evento en torno a esta figura con representantes de la talla del Banco Santander, Ibercaja y el BBVA, entre otros. Además de proyectos concretos en torno a los datos, los diferentes ponentes quisieron aclarar cuál era la labor (y cuál no) de un CDO, la preocupación que existía por la aparición en el sector de nuevos competidores, las exigencias de los reguladores, su enfoque en el cliente y la aparición de nuevos conceptos como el Banco como Plataforma, entre otros temas.

El desarrollo de la banca on-line, unido a la digitalización de los usuarios, ha provocado que la relación personal que tenía lugar en las sucursales bancarias haya quedado muy obsoleta y, con ello, el conocimiento personal que se tenía del cliente. Actualmente, casi la única manera de conocerlos es a través de los datos que van dejando a través de los canales online, puestos a su disposición por las entidades. Por ello, la gestión de la información, dentro de una compañía de ciertas dimensiones, se complica haciendo necesaria la creación de un «lenguaje común» para que los distintos departamentos puedan trabajar conjuntamente en aras de dispensar un mejor trato a los clientes y se ha convertido en la principal labor de los CDO.

«El gobierno de la gestión de datos es quien garantiza que haya ese lenguaje común, esa ruptura de silos. Lanzamos políticas que hacen que se hable de forma similar dentro de la compañía, y esto es especialmente relevante en la unión de varias entidades que han ido manteniendo su IT en sus diferentes divisiones departamentales», indicó María Eva Montoro, Global CDO Intelligence del Banco Santander. «Buscamos una IT con visión global de los datos para facilitar la estrategia». Una estrategia en la que la arquitectura tecnológica ha sido desplazada por el dato en el centro del negocio.

Otro rol importante del CDO es aumentar la creatividad y la transparencia relativas al dato. Los especialistas en Big Data saben que no todo vale, hay información no válida que, simplemente, molesta por lo que hay que establecer metodologías para evaluar las calidades, y que solo se procesen aquellos datos útiles para el negocio.

«En el Banco Santander también estamos aumentando la transparencia de los procesos. Antes, este aspecto solo estaba a disposición de los equipos que lo gestionaban y no del resto«, indicó Montoro. La dificultad radica en que, al hablar del gobierno del dato, no todos los objetivos requieren del mismo gobierno o de la misma exigencia. Está claro que todos quieren calidad, pero algunos departamentos son más estrictos que otros y hay que ajustar el gobierno en función del propósito, aunque respetando unos mínimos:

- Tener un lenguaje común.

- Asegurar los aspectos regulatorios en cuanto a privacidad y uso de los datos.

- Tener una medición de la calidad.

En definitiva, el CDO ha de tener una visión general de los datos del grupo y saber dar los adecuados en función de las necesidades. Montoro recordó, además, que «el dato no es de nadie, es de la compañía, y tenemos que cuidarlo porque es el motor de nuestro futuro. El mundo cambiará y el dato ha venido a quedarse como un activo más».

Lo que es cierto es que el mundo lleva mucho tiempo cambiando y el modelo tradicional bancario se ha transformado totalmente y no solo debido al comportamiento (más digital) de los clientes, sino también por la aparición de nuevos competidores no bancarios a este mercado. Algo que preocupa al sector y mucho.

«Ellos no tienen una regulación como la nuestra, nosotros tenemos una gran presión regulatoria», se quejó Montoro para luego hacer de su capa un sayo e indicar que «nos tenemos que adaptar, ya no vale seguir haciéndolo como antes y que el mundo se adapte a nosotros«. En definitiva, las nuevas reglas del sector bancario para lograr esta adaptación pasan por:

1 – Adaptarse a la tecnología y facilitársela a los clientes.

2 – Hacer procesos sencillos y fáciles de entender.

3 – Proteger a sus clientes.

4 – Hacer un uso óptimo de datos para que estos se coloquen de forma eficiente y accesible a sus equipos de analítica y reporting.

Siguiendo estas reglas, el Banco Santander ha establecido su estrategia global basándose en cuatro pilares fundamentales: Accesibilidad, Disponibilidad, Entendimiento (lenguaje común) y Fiabilidad de los datos. A todo esto hay que añadirle las variables de la regulación y los clientes. «Tenemos un entorno regulatorio cada vez más exigente para la información y la claridad. Ya no nos piden informes sino los datos para hacer ellos sus propios informes y luego contrastarlos con los nuestros. Esto es un reto muy importante desde el gobierno de datos», indicó Montoro.

Una regulación que en ningún momento se va a relajar, sino que «va a ira más» y se saldrán del espectro puramente bancario (como es el caso de la GDPR).

La banca como plataforma

Lo cierto es que hay un reto complejo para la banca en cuanto a la sostenibilidad de sus modelos tradicionales, por muchas razones, pero la principal es que, como se ha mencionado antes, la banca no solo compite contra sus iguales sino que también lo hacen con otros sectores donde las fronteras son muy difusas. Y, de pronto, al regulador le da por generar un tsunami en la jurisdicción europea más que cuestionable. Un ejemplo de ello es la norma que más impacto va a tener en el sector: la nueva Normativa de Pagos por la que se habilita que terceros operadores (sobre todo los gigantes digitales) van a poder tener acceso a los datos transaccionales de los clientes de banca. «Compañías como Google, Amazon, Facebook y las asiáticas van a poder acceder a acceder a esa información. Imaginemos que las administraciones estadounidenses y chinas hicieran lo mismo: permitir que los reguladores europeos tuvieran acceso a sus clientes… es que nadie se lo podría creer», indicó Álvaro de Salas, Director del área de Innovación y Nuevos Negocios de Servicios Financieros de Indra.

Así, todo parece que el modelo de negocio de esta industria, a largo plazo, camina hacia el concepto de Banco como Plataforma, una forma de atraer a consumidores y desarrolladores pero de una manera diferente a como la entienden los gigantes IT, precisamente por su «hiperregulación, algo que limita la globalidad, un modelo típico en los bancos como plataformas«, indicó el consultor.

Otra diferencia entre el Banco como Plataforma de gigantes TIC y sector bancario es que la industria financiera es que es la más estricta que existe, y el nuevo modelo concentra en figuras monopolísticas su base de usuarios, lo que no es aplicable a la banca. Por último, es que la operativa tiene que ser muy segura y los clientes de banca no están dispuestos a compartir sus datos. «Una cosa es perder tus datos de Facebook y otra es perder los de tu depósito bancario».

La preocupación que, una vez más, surge aquí es si los gigantes IT, que lo tienen más fácil para constituir este modelo, podrán sustituir a los bancos. «Yo creo que no será así. Las empresas de ecommerce que van a evolucionar primero al pago y luego al pago aplazado sí es posible que lleguen a optar a la financiación de las empresas, pero la que es de gran cuantía y a largo plazo dudo que vayan a hacerlo porque es muy costoso, desde el punto de vista de la regulación», aseguró de Salas, quién añadió que no hay tanto riesgo para la banca, en este sentido, como para el área de pagos y en la financiación del consumo on-line.

Una de las principales características para que la banca se constituya como plataforma es la de adaptar su arquitectura IT y basarla en datos, que sea abierta, escalable, capaz de procesar información en tiempo real y con software abierto como open APIS… Es algo muy complejo a la hora de transformar por lo que los bancos están haciendo una gran inversión en sus infraestructuras para convertirse en compañías capaces de gestionar datos.

Una vez hecho esto, el siguiente reto del sector es la capacidad de extraer inteligencia de los datos, lo cual no significa que por tener una gran base de usuarios esté todo hecho. «Hay que combinar datos de distintas fuentes, poder agregar información, combinarlos y descubrir patrones que ofrezcan nuevas propuestas de valor al cliente».

Esto quiere decir, en última instancia, que el banco quiere decir a su cliente cómo tomar las mejores decisiones financieras para conseguir sus objetivos, o lo que es lo mismo, finalizar el camino que comenzó con «conóceme», siguió con «ayúdame» y acaba con «monetízame». Esto último es conocido en el argot profesional como LCP, un modelo de finanzas couching capaz de dar a los clientes una visión completa de sus finanzas y patrimonio y, a partir, de ahí, hacerle recomendaciones.

Los valores intangibles y la métrica de marca

Más allá de los activos y pasivos de los usuarios, el Big Data es capaz también de medir los valores intangibles de la banca y ofrecer métricas de marca que son tan importantes en tanto en cuanto hacen crecer o disminuir el negocio. Esta medición es difícil porque se basa en la subjetividad de cada uno; no obstante, Macarena Estévez, CEO de Conento indicó que «cuando mejoramos la marca y la comunicación, las actitudes de los stakeholders mejora y, con ello, el negocio«. Y esto quiere decir que tendría mucho sentido que los trabajadores de las entidades financieras cuiden de esos valores, por ejemplo, con una actitud positiva y amable frente al cliente, cuidando su aspecto, su educación, y cómo hacen sentir a los demás.

El resultado de analizar estos valores es una métrica de marca pero, ¿cómo llevarlo a cabo? Desde Conento, especialistas en entornos Big Data y algoritmos de Machine Learning, nos dicen que cuando hablamos de métricas y análisis tiene que estar precedido por un trabajo de pensamiento e investigación, crear una base sólida y llevarla a tiempo real.

«Una vez que tienes la hipótesis la testas con expertos para que esta tenga sentido y realizar un análisis cuantitativo con todo«, indican. Ahí se detectan tres aspectos importantes de la compañía:

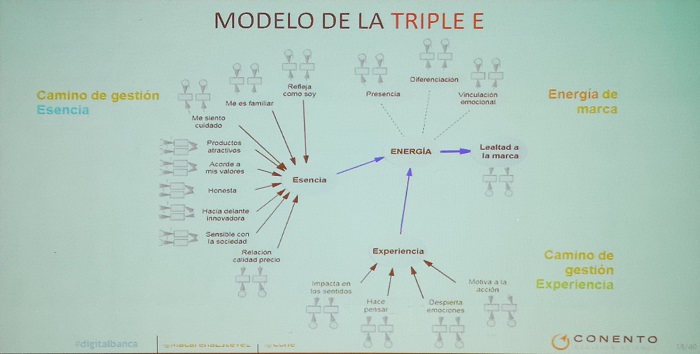

1 – La energía que tiene. Una marca es fuerte si es conocida, si tiene una imagen que se diferencia de otras (esto, en el sector financiero es muy importante) y que pueda generar lealtad de los consumidores. Y esto se mide a través de un modelo matemático que se conecta con cuatro viables del negocio, es decir, que es demostrable y, por tanto, útil para el consejero delegado.

2 – La esencia, o lo que es lo mismo, el tipo de producto que las personas más valoran de las entidades financieras.

3 – La experiencia. Si tenemos una buena métrica de marca, sabemos los puntos que vamos a tratar pero es otro departamento quien decide esos puntos, va a afectar (para mal) a la marca. Conento aconseja hacerlo con los modelos estructurales, caracterizados por contener las tres variables (energía, esencia y experiencia).

Normalmente, las compañías solo se preocupan de su marca una vez al año, cuando acuden para medirla. Al mismo tiempo pretender saber, en tiempo real, la opinión de los usuarios sobre ella por lo que se ponen a «escuchar» a las RRSS, creando métricas que no son representativas del mercado de un país. Esto es un error, para crear métricas de valores intangibles correctamente, hay que escuchar al mundo online y al offline, «escuchar» las redes sociales durante varios meses, hacer análisis de sentimientos, etc…

Caso de éxito: Ibercaja

Uno de los invitados al evento de Executive Forum fue Víctor Royo, Jefe de Estrategia Digital de IBERCAJA para contar cómo lideró la aplicación de la estrategia del banco hacia un «customer centric en el entorno del Big Data», con dos objetivos: capacidad de adaptación y diferenciación con sus propios productos y servicios.

Los tres pilares en los que se basaba esta estrategia eran:

- La confianza basada en el dato y en el mundo físico que tiene la banca.

- La organización. En Ibercaja quieren seguir apostando por el factor humano, más allá de la digitalización.

- Capacidad de asesoramiento del banco, tanto en las oficinas físicas como en el digital.

«La estrategia la abordamos con un catálogo de soluciones para los clientes y un modelo analítico avanzado», contó Royo. Así, desarrollaron una plataforma que les sirviera al cliente tanto en su gestión de ahorros como en sus gastos e ingresos, con el objetivo de que pudiera gestionar sus finanzas adecuadamente. La compañía ha utilizado palancas competitivas como usar la plataforma del banco para ello (sin tener que desarrollar una app), tenían un buen ratio en cuanto a rendimiento IT y apoyándose en algo transvensal, un equilibrio entre experiencia de usuario y sostenibilidad para asegurar el negocio. «En dos años hemos duplicado el número de usuarios activos».

Además de esto, Ibercaja dirigió un proyecto para que los agricultores tuvieran un mejor control del campo, utilizando dispositivos de IoT. «Conectamos diferentes puntos del campo: hojas, tierra… para que el agricultor supiera lo que necesitaba la planta cada momento. Es una manera de acercarnos a los jóvenes de este sector, a quienes nos estaba costando llegar». «El IoT no es una revolución para la banca, a día de hoy, pero si algo a tener en cuenta en un futuro».

Por último, otra de las grandes preocupaciones de la entidad era cómo podían aportar valor al dato y transformar la analítica de clientes. «Queríamos que toda nuestra base de datos tuviera una gran lealtad por lo que empezamos un proyecto para saber cómo se comportaba la gente leal e intentar replicarlo con nuestros clientes». En primer lugar, analizando diferentes datos averiguaron cómo detectar a un cliente leal y, después, establecer un patrón.

Las empresas data driven

El principal objetivo del evento celebrado por Executive Forum era de hablar de las empresas data driven pero, ¿qué valores tienen este tipo de compañías? Elena Alfaro, Head of Data & Open Innovation del BBVA nos lo explicó: «Compañías como Amazon o LinkedIn basan su negocio en los algoritmos, hasta que no lo montan, no son nada y empiezan a crecer a medida que se suscribe la gente«. Estas son las empresas data driven porque, o bien toman las decisiones basándose en datos o las eliminan con la automatización.

Al final, lo que consiguen son buenas experiencias, muy personalizadas y a muy bajo coste. «Algunas empresas llevamos mucho tiempo ofreciendo productos más o menos personalizados pero con un coste no tan bajo», indicó Alfaro, quien reconoce que tienen mucho que aprender de las empresas data driven en el mundo digital. ¿Cuáles son los puntos fuertes de estas empresas?

- Tienen buenos datos y montan sistemas que los fortalece.

- Tienen el talento necesario.

- Tienen buenas preguntas que responder.

Por otra parte, la ventaja de los bancos es que sus datos son muy potentes, «te dan una perspectiva que no te dan otros sectores: qué hace la gente con su dinero por ejemplo». Solo el BBVA, en España, tiene información sobre 1.000 millones de transacciones de pago con tarjetas de todos los puntos de venta, representando el 25% de todo el negocio de retail del país. «En Madrid, tenemos medio millón de personas a diario que nos dicen dónde van, qué compran, etc..».

El auténtico valor del dato es que revelan una intención y esto lo saben los gigantes TI que tanto teme el sector bancario. Para Alfaro, no cree que busquen el negocio de la banca, en cuanto a obtener sus márgenes, sino conseguir sus datos para vender la publicidad. «Y, cuando lo consigan, seguirán su camino».

Para llevar a cabo este camino hacia el data driven es necesario mucho talento. «El científico de datos es una figura difícil de encontrar y, sobre todo, de retener. Hace años, creamos una empresa porque nos dimos cuenta de que ese talento requería de otro contexto para trabajar. Hoy en día, hay 40 personas allí y están muy cercanos a los proyectos. No es un centro de investigación pero trabajan muy integrados con las áreas de negocio y demás proyectos del banco», concluyó.

-

OpiniónHace 6 días

OpiniónHace 6 días10 predicciones para los proveedores de servicios gestionados en 2025

-

NoticiasHace 6 días

NoticiasHace 6 díasAMD despedirá al 4% de su plantilla mientras se centra en IA y centros de datos

-

NoticiasHace 2 días

NoticiasHace 2 díasEl Capitan es el nuevo superordenador más potente y rápido del mundo

-

NoticiasHace 6 días

NoticiasHace 6 díasLa Comisión Europea multa a Meta con 798 millones por perjudicar a la competencia de Marketplace